ポジショニング分析対象は、自動車大手10社(日経225採用銘柄)

今回、日経225採用銘柄で、自動車セクター(業種)の10社を対象に、決算情報を元に財務分析を行い、ポジショニングマップを作成しました。

この結果は、自分に合った最適な投資銘柄のスクリーニングに十分使えるものになっています。

分析対象銘柄は?

7201 日産自動車/ 7202 いすゞ/ 7203 トヨタ/ 7205 日野自動車/ 7211三菱自動車/ 7261 マツダ/ 7267 ホンダ/ 7269 スズキ/ 7270 スバル/ 7272 ヤマハ発動機 以上10社

分析に採用した指標は?

■総合力指標 ROA(総資産利益率)

ROE(自己資本利益率)

■収益性指標

売上高営業利益率

キャッシュフローマージン

フリーキャッシュフロー

■効率性指標

総資産回転率

■安全性指標

自己資本比率

■成長性指標

売上高成長率

以上、8つの指標を採用しました。

この8つの指標を採用した理由は?

■総合力指標

会社に投入した資金がどの程度利益に結びついているのかを測定するための指標で、この指標が高い場合には総合的な収益力の高い会社ということが言えます。

具体的指標として、ROA(総資産利益率)、ROE(自己資本利益率)があります。

この分析では、両方の指標を採用しています。

■収益性指標

収益性指標とは、会社の利益を生み出すことのできる力をその構造的な面から測定する指標で、具体的には売上高総利益率、売上高営業利益率、売上高経常利益率、売上高当期利益率の指標があります。

また、キャッシュフローの観点で収益性を見る指標として、キャッシュフローマージン、フリーキャッシュフローがあります。

この分析では、売上高営業利益率、キャッシュフローマージン、フリーキャッシュフローを採用しています。

その理由は、売上高営業利益率は企業本来の営業活動による利益率であり、本業の利益率が高いかどうかを示しているためです。この指標と同業他社と比較することによって、販売活動や管理活動の効率性を知ることができます。

また、売上高営業利益率は会計上の利益でキャッシュではないため、売上がどの程度、キャッシュの獲得につながっているかを見るために、キャッシュフローマージンを採用しました。

フリーキャッシュフローは、経営者の判断で自由に使い道を決めることができる資金のことで、フリーキャッシュフローが潤沢な企業は、経営上の意思決定における自由度がより高い企業といえることから採用しました。

■効率性指標

効率性指標とは、同じ売上高を上げるために投入されている資金をどれだけ減らすことができているのかを分析することで、資金的な効率性を測定する指標で、具体的には総資産回転率、売上債権回転率、在庫回転率、仕入債務回転率等の比率があります。

この分析では、総資産回転率を採用しています。

その理由は、総資産回転率は企業の資産をどの程度効率的に使って売上げを達成したかの比率を示しており、この数値が高いほど資産が効率的に売上げに結びついたことを意味しているためです。

■安全性指標

安全性指標とは、負債あるいは資本の構成が安定しているかどうかを分析することによって、資金的な安定性、余裕度を測定する指標です。

具体的には、自己資本比率、流動比率、当座比率、固定比率、固定長期適合率、手元流動性、インタレスト・カバレッジ・レシオ等の指標が挙げられます。

この分析では、自己資本比率を採用しています。

その理由は、自己資本は株主持分の総額、つまり株主の出資分と会社の過去からの利益の累積の合計を意味していますが、総資産に占める資本の割合が高いほど返済する必要のない資金が多いことを意味し、業績が悪化しても債務超過を避けるだけの抵抗力があるといえるからです。

ただし、自己資本比率が高すぎる場合には、安定性はあるものの、消極的で機動力のない経営を行っているということも言えます。逆に低すぎる場合には、経営が安定性に欠けるということが言えます。つまりは、適度なバランスが大事ということです。

■成長性指標

成長性指標とは、会社の売上高、総資産等の規模がどの程度変化しているのかを分析することで会社の一定期間の規模の成長度合いを測定する指標です。

具体的には、売上高成長率、総資産成長率がよく用いられます。

この分析では、売上高成長率を採用しています。

その理由は、売上高成長率が、会社の成長性という点からはもっとも基礎となる比率で、これが高いほど会社の規模が大きくなっていると言えるからです。

以上、今後も分析対象銘柄を増やしていきますが、分析する指標は基本的にこれら8つの指標です。

企業の総合力を俯瞰しながら、収益性、効率性、安全性、成長性といった、企業分析に必要なすべてのカテゴリーを網羅しています。

なお、何らかのオプション的な分析をする場合には、他の指標を採用することがありえます。

株のスクリーニングのため財務分析に使ったマーケティング分析手法とは?

この株スクリーニングには、各銘柄の8つの指標データに対して、多変量解析法と言われる統計分析手法の一つである「因子分析」を実行し、その分析から得られた結果を「ポジショニングマップ」としてビジュアルに表示します。

そして、マップ上に配置された各銘柄の位置取りを読み取ることによって、今後、投資対象としてマークしたい銘柄かどうかを判断することが可能となります。

では、実際に行った分析結果を紹介します。

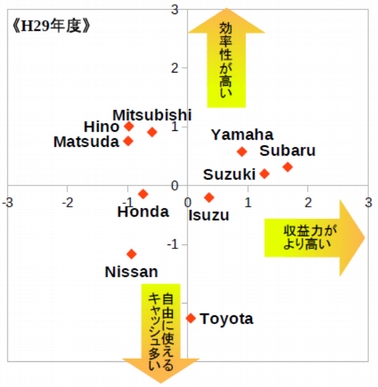

自動車大手10社のポジショニング分析結果

平成29年度の財務データを基に、ROA、ROE、売上高営業利益率、総資産回転率、自己資本比率、売上高成長率、キャッシュフローマージン、フリーキャッシュフローを算出し、因子分析を実行後、ポジショニングマップを作成しました。

| コード | 銘柄名 | ROA | ROE | 営業 利益率 | 総資産 回転率 | 自己資本比率 | 売上高 成長率 | CFマージン | フリーCF 10億円 |

| 7201 | Nissan | 4.0% | 14.6% | 4.8% | 63.8% | 38.7% | 2.0% | 9.0% | -76,469 |

| 7202 | Isuzu | 8.4% | 12.2% | 8.1% | 100.1% | 44.5% | 6.0% | 8.5% | 69,769 |

| 7203 | Toyota | 5.2% | 8.1% | 8.2% | 58.4% | 37.2% | 6.5% | 14.3% | 549,917 |

| 7205 | Hino | 6.2% | 10.6% | 4.4% | 141.9% | 38.8% | 9.2% | 4.7% | 23,692 |

| 7211 | Mitsubishi | 6.7% | 14.6% | 4.5% | 132.4% | 47.2% | 15.0% | 5.5% | 22,531 |

| 7261 | Matsuda | 6.3% | 10.0% | 4.2% | 127.3% | 43.7% | 8.1% | 6.0% | 47,806 |

| 7267 | Honda | 5.8% | 13.9% | 5.4% | 79.4% | 41.0% | 9.7% | 6.4% | 372,558 |

| 7269 | Suzuki | 11.5% | 17.9% | 10.0% | 112.5% | 38.8% | 18.5% | 11.8% | 103,586 |

| 7270 | Subaru | 13.2% | 14.6% | 11.1% | 118.1% | 53.8% | 2.4% | 10.8% | 215,587 |

| 7272 | Yamaha | 10.9% | 17.6% | 9.0% | 118.0% | 44.0% | 11.1% | 7.6% | 73,148 |

(各社、有価証券報告書からのデータを元に算出)

自動車大手10社に対する平成29年度のポジショニングマップ

分析から得られた因子得点をもとに、X、Y軸のネーミングを決めています。

この分析では、対象銘柄10社の中における相対的な位置関係を見ることになります。

そして、X、Y軸のネーミングとともに、評価をするのですが、この図からは、概ね中心点から右側に位置する銘柄が良さそうな感じはします。

右に行くほど、相対的に収益力が高いということを示しているからです。

この情報だけだと、マップの右側にある銘柄を選定対象としたいと判断することになりえますが、本当にそれでよいのでしょうか?

より確度の高い銘柄選択ができる方法とは?

今行った分析は、単年度の決算情報を元にしたものです。

この分析では、銘柄同士の位置取りと、どの銘柄が良さそうかという感じは掴めるかもしれませんが、より確度の高い銘柄選択をするためには、過去からの時系列的な業績変化を把握したいと思いませんか?

できるんです!

でも、今回はここまでにします。

次回、過去2年間の決算情報も加えて、8つの指標を算出し、今回の結果とあわせ、3年間の業績変化をポジショニングマップに表して、レポートしたいと思います。

コメント